Scenario di mercato e portafoglio devono essere sempre più interconnessi. Non esiste un portafoglio perfetto per ogni scenario di mercato, “buono per tutte le stagioni” ?.

L’ immissione per anni di grande liquidità da parte delle banche centrali ovvero le misure “straordinarie , non convenzionali” hanno determinato un livello delle quotazioni di mercato straordinarie , pericolose.

Un portafoglio efficiente ha una combinazione di titoli che minimizza il rischio ed altresì massimizza il rendimento (H. Markowitz)

Normalmente l’ investitore pone attenzione soltanto alla performance e non a quanto rischio si è sopportato o era presente nell’ investimento. Utile invece è misurare la performance in base al rischio/volatilità presente nell’ investimento stesso.

Le strategie Relative Value

Adottando le strategie alternative quali le “relative value” si possono ottenere portafogli efficienti che esprimano il massimo rendimento col minor rischio e il più possibile decorrelati dai mercati. Tali strategie sono capaci di generare rendimenti positivi indipendentemente dal contesto finanziario.

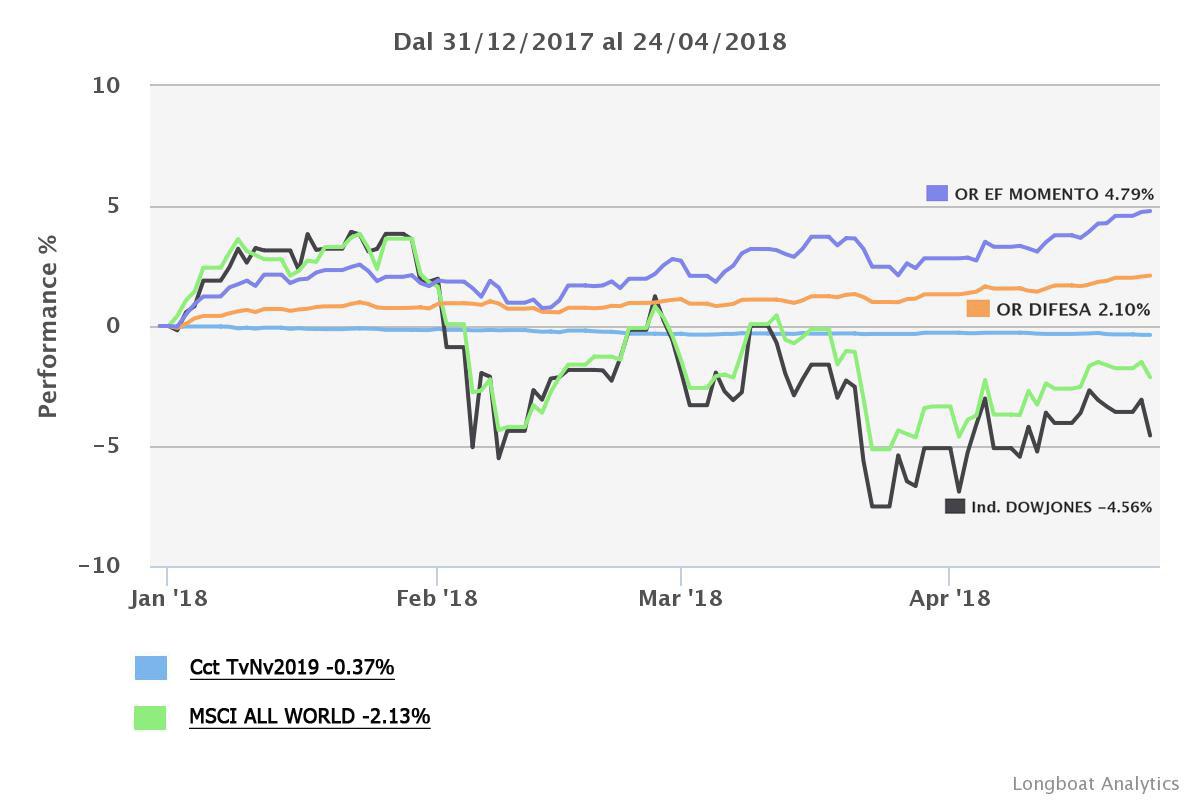

I portafogli efficienti DIFESA, CONSERVATIVO, MOMENTO, già trattati in articoli precedenti, sono ottime soluzioni nell’ attuale scenario di mercato per i tipici profili (cauto, prudente , dinamico).

Gli stessi portafogli contengono fondi scelti attraverso l’ ottimizzazione dei rischi-rendimenti e selezionati tra gestori esperti di strategie alternative. Tra le strategie maggiormente presenti: market neutral , long/short, global macro, flessibile. Si ricorda che tali strategie mirano a diminuire la volatilità e le perdite (max drawdown) dei portafogli.

Nella tabella si riporta la risk analysis dei 3 portafogli efficienti proposti, di 2 titoli di stato e di 2 indici. Il Periodo scelto: dal 08/10/2020 al 12/10/2021 .

Sia i titoli di stato (Btp 2040 5% e CCT 2025) che gli indici (S&P 500 e MSCI All World) presenti nella risk analysis sono stati scelti come benchmark per il confronto.

Per il profilo cauto il portafoglio DIFESA è confrontato con il CCT apr 2025, per il profilo prudente il CONSERVATIVO è confrontato con il BTP 2040 5% per il profilo dinamico il confronto è tra il portafoglio MOMENTO ed i due indici azionari scelti.

Nella tabella della Risk analysis troviamo le seguenti colonne:

– performance di periodo

– Deviazione standard annualizzata ovvero la volatilità, il Rischio (minore il suo valore minori rischi corsi, migliore risultato del gestore)

– Max. Drawdown o massima perdita raggiunta nel periodo (minore perdita migliore risultato del gestore)

– Sharpe (maggiore il suo valore migliore il risultato da parte del gestore)

– Sortino (maggiore il suo valore migliore il risultato da parte del gestore)

– Downside deviation o volatilità negativa (minore il suo valore migliore il risultato da parte del gestore)

Scenario di mercato – RISULTATI

Profilo cauto

Performance p. DIFESA: Delta = +482%

indice di sharpe p. DIFESA: Delta =+3.262%

indice di Sortino p. DIFESA: Delta = +3.483%

Profilo Prudente

Performance p. CONSERVATIVO: Delta= +726%

Volatilità p. CONSERVATIVO: Delta= – 203%)

Max perdita p. CONSERVATIVO: Delta =-706%)

I. di Sharpe p. CONSERVATIVO: Delta = +538%

I. di Sortino p. CONSERVATIVO: Delta = +610%

Downside Deviation p.CONSERVATIVO: Delta = -70%

Profilo Dinamico

La performance del portafoglio MOMENTO (+17,98%) è inferiore alla performance di periodo dei 2 indici, azionari 100%, usati come benchmarks.

La performance per unità di rischio mostra invece come il portafoglio MOMENTO fornisca un delta di +129% sul MSCI All World e di 197% sul S&P500.

I parametri di rischio (max drawdown, downside deviation, sharpe e Sortino) sono nettamente migliori rispetto ai 2 indici.

Riepilogando, i portafogli efficienti raggiungono migliori rendimenti per premio di rischio con minor volatilità (rischio). Inoltre subiscono minori “max. perdita”, e migliori indici di Sharpe, e di Sortino.

Gli investitori devono sempre più abituarsi ad utilizzare strategie innovative in grado di generare portafogli efficienti. Portafogli, ovvero, ottimizzati per rendimenti con minori rischi e minor decorrelazione dalla volatilità dei mercati.

I contenuti del presente articolo hanno valore di opinione e scopo puramente informativo.

Non rappresentano in alcun modo un invito al trading, né un’offerta di vendita , né di sollecitazione all’ investimento,.

Non vi è alcuna garanzia di ottenere uguali rendimenti in futuro.